Immobilier: cette solution alternative au viager devrait séduire les seniors

Monetivia propose un nouveau type de transaction immobilière, avantageuse pour les vendeurs comme pour les investisseurs. - Mychèle Daniau - AFP

Une start-up spécialisée dans l'immobilier et la gestion d'actifs vient de lancer une solution qu'elle juge bien plus intéressante que la vente en viager, qui concerne à peine 1 transaction immobilière sur 100 chaque année en France sur le marché de l'ancien. Le principe de ce nouveau concept destiné aux seniors? Le démembrement de propriété temporaire avec contrat de rente future. Derrière ces termes un peu complexes se cache en réalité un dispositif facile à comprendre, et surtout très avantageux pour les vendeurs comme pour les investisseurs.

La solution de Monetivia permet à une personne âgée déjà propriétaire de sa résidence principale de céder son bien en nue-propriété et de disposer immédiatement de liquidités importantes, tout en conservant le droit d'y habiter à vie. Concrètement, l'acheteur reverse au vendeur entre 50 et 70% de la valeur du bien, contre seulement 20% dans le cadre d'une vente en viager. De quoi redonner le sourire aux ménages qui veulent, par exemple, aider leurs proches à financer un projet immobilier, ou encore se constituer un complément pour la retraite.

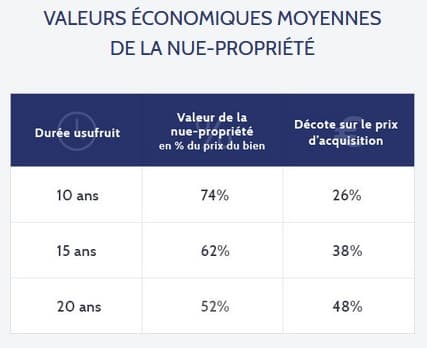

Le démembrement de propriété, dont le principe est inscrit dans le Code Civil, consiste à séparer en deux la pleine propriété d'un bien, en distinguant "la nue-propriété", c'est-à-dire la propriété du bien dont le titulaire n'a pas la jouissance, de "l'usufruit", qui est le droit d’usage du bien (usus) et les bénéfices qui lui sont liés (fructus). Dans le schéma proposé par Monetivia, le vendeur conserve un usufruit d'une durée contractuelle longue, comprise entre 10 et 20 ans. En contrepartie, l'investisseur bénéficie d'une décote sur le prix d'acquisition.

Trois cas de figure

On distingue cependant plusieurs cas de figure:

> Si le vendeur est encore en bonne santé à l'issue de cette période, il peut continuer à habiter dans sa maison ou son appartement grâce au droit d'occupation, sans avoir à verser de loyer. De son côté, l’investisseur récupère la pleine propriété du bien sans pouvoir y habiter, mais va être indemnisé par le vendeur via une assurance (conclue auprès d'Allianz) à laquelle ce dernier aura souscrit au moment de la signature de l'acte authentique chez le notaire, pour un coût d’environ 3% de la valeur du bien.

> Si l’ancien propriétaire décide de quitter le logement pour vivre dans une maison médicalisée ou auprès de ses enfants, c’est lui qui bénéficiera de l’assurance et touchera la rente versée par l’assureur.

> Le vendeur vit moins longtemps que la durée d'usufruit prévue. Dans ce cas, l’acquéreur versera aux héritiers une somme complémentaire fixée à l'avance. "Grâce à ce mécanisme, vous êtes certains, avec vos héritiers, de percevoir dans tous les cas au minimum 95% de la valeur de votre bien", promet Monetivia.

Quels avantages pour les investisseurs?

Cette solution s'adresse principalement à des investisseurs aisés déjà propriétaires de leur résidence principale, qui souhaitent avant tout capitaliser, reconnaît Monetivia. Car il faut savoir qu'ils ne percevront aucun revenu foncier pendant toute la durée de l'opération. Cependant, les avantages d'une transaction immobilière reposant sur le principe du démembrement temporaire sont nombreux. Tout d'abord, l'acheteur bénéficie d'une décote sur le prix du bien, qui augmente avec le temps, et aura alors tout intérêt à ce que le vendeur soit en bonne santé tout au long du processus, afin d'éviter de verser aux héritiers un éventuel complément de prix en cas de décès prématuré.

D'après Monetivia, ce contrat offre également une certaine sérénité. Tout d'abord, l'acheteur n'est exposé à aucun des risques que présente un investissement locatif classique (gestion, vacance locative, impayés...) et ne sera pas taxé sur ses revenus fonciers, inexistants en l'absence de loyers perçus. Ensuite le souscripteur est gagnant en matière d'imposition sur les plus-values: quand le bien est revendu à terme en pleine propriété, le prix de revient pris en compte pour le calcul des plus-values est la valeur de la pleine propriété lors de l’acquisition et non pas celle de la simple nue-propriété. Il a en outre la possibilité de faire des économies sur les droits de mutation (injustement appelés "frais de notaire"), ceux-ci étant calculés exclusivement sur la valeur de la nue-propriété et de l’éventuel complément de prix. Enfin, la taxe foncière et les charges de copropriété sont payées par l’usufruitier (hormis les gros travaux).

Voilà donc ce que propose Monetivia. Reste que cette solution vise les ménages plus fortunés, en quête d'un capital dans la durée. Les investisseurs ayant une vision plus court-termiste privilégieront peut-être l'immobilier locatif classique, qui procure dans certaines grandes villes françaises des rendements bruts pouvant dépasser 9% par an. C'est le cas à Mulhouse, Limoges ou Saint-Étienne... À noter aussi que certains dispositifs comme le Pinel permettent de bénéficier de réductions d'impôt lors de l'achat d'un logement neuf. Une récente étude a d'ailleurs dressé une liste des communes où il est le plus intéressant d'investir.

Cas pratique: VENDEUR

Madame F., 77 ans, 1 enfant, propriétaire d’un 45 m2 dans le 18e arrondissement de Paris près du Sacré Cœur, désire conclure un Contrat Monetivia pour commencer à transmettre son patrimoine à son fils unique (et diminuer les futurs frais de succession) et se créer des revenus complémentaires car elle a une petite retraite.

- Son bien est estimé à 385 000 euros

- Elle conserve un usufruit de 17 ans, suivi d’un droit d'usage d'habitation

- L’usufruit est évalué économiquement à 159.000 euros

- Elle touche donc immédiatement de la vente de la nue-propriété 226 000 euros (avant honoraires et coût de l’assurance)

- En cas de décès pendant la période d’usufruit, un complément de prix est versé aux héritiers (montants précisés à l’acte, année par année). Ce complément de prix est par exemple de 100 000 euros en année 1 et décroît ensuite au fil du temps, au fur et à mesure que l’usufruit résiduel "non consommé" en cas de décès diminue.

- En cas de vie de Mme F. à l’issue de l’usufruit, l’assureur s’engage à verser une rente minimum garantie dans 17 ans de 6.780 euros par an (rente versée à l’investisseur ou au vendeur, selon que Mme F. occupe encore ou non le bien). La rente effectivement servie sera supérieure en cas de participation aux bénéfices annuelle supérieure à 0,25% par an (scénario très probable).

- Une fois déduit le coût de l’assurance et nos honoraires, Madame F. perçoit immédiatement 197.500 euros.

- Elle transmet immédiatement 97.500 euros à son fils. Les ingénieurs patrimoniaux de Monetivia l’aident à placer le solde de 100.000 euros pour se générer un revenu complémentaire, sûr et pérenne.

Cas pratique: INVESTISSEUR

Monsieur D. a 42 ans. Il souhaite se constituer du patrimoine immobilier en vue de la retraite et a des liquidités. Il a déjà réalisé un investissement locatif par le passé et est rebuté par la fiscalité sur les revenus fonciers. Il préfère investir dans l’ancien, privilégiant l’emplacement au cœur des villes. Selon lui, l'ancien offre en général un meilleur rapport qualité-prix que le neuf.

- Monsieur D. achète la nue-propriété de l’appartement de Mme F. au cœur de Paris pour un montant de 239 500 euros (honoraires inclus), soit 62% de la valeur de son appartement en pleine propriété.

- Il s’est engagé à verser un complément de prix aux héritiers de Mme F si elle décède au cours de l’usufruit de 17 ans. Ce complément de prix est par exemple de 53 500 euros au bout de 10 ans.

- ll parie sur la vie de Mme F : plus elle vivra longtemps, moins il devra verser de complément de prix à ses héritiers, si jamais elle décès au cours de l’usufruit de 17 ans.

- Si jamais Mme F vit plus longtemps que 17 ans et continue d’occuper alors l’appartement, il est couvert par l’assurance souscrite par le vendeur auprès d’Allianz.

- Dans tous les cas, il est certain d’avoir investi avec une décote intéressante par rapport au prix initial du bien en pleine propriété.